Carta aos investidores – 4º trimestre 2019

Caros cotistas,

Ao longo dos últimos três anos viemos enfatizando (no início, quase que solitariamente) a mudança de ciclo que o Brasil iniciava, após uma recessão extremamente profunda. Desde 2016, os ativos de risco se apreciaram (juros e bolsa) até chegarmos ao cenário base atual em que observamos um certo consenso de estarmos vivenciando uma recuperação, no mínimo, cíclica.

Assim, gostaríamos de enfatizar nesta carta nossa visão global do momento atual, e como o Brasil está inserido nesse contexto.

Encerramos 2019 com os mercados bastante complacentes com o cenário prospectivo. Grande parte dos riscos associados durante o ano não se materializaram, em especial a temida recessão global e o aperto monetário que teve seu início no final de 2018.

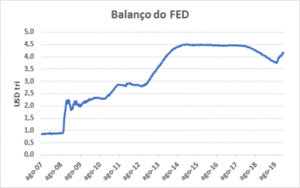

Sempre buscamos justificativas para os movimentos dos preços. Em nossa opinião, a causa dessa significativa inflação de ativos foi a mudança da postura do FED (Banco Central americano) na expansão de seu balanço.

Ao longo de 2019, o crescimento mundial foi se desacelerando a ponto de gerar debates sobre uma possível recessão em curso. Em contrapartida, com o objetivo de evitar tal ameaça, os bancos centrais das principais economias adotaram posturas bastante estimulativas, com destaque para a reversão da postura do FED, que passou a adotar no último trimestre uma política expansionista. Dessa forma, os ativos de risco, como bolsa e crédito high yield (títulos com maior risco), e os ativos defensivos (exemplo: ouro) apresentaram forte valorização em dezembro. Em suma, observamos uma inflação de ativos importante no mundo.

O cenário descrito favorece a tese de que provavelmente veremos crescimento dos mercados emergentes e enfraquecimento do dólar frente às moedas emergentes, entre elas o real.

Contextualizamos esse ambiente para não cairmos no lugar comum de justificar a alta da bolsa brasileira pela melhora de seus fundamentos somente. De fato, a perspectiva da economia brasileira e sua dinâmica fiscal sugerem uma melhora mais robusta do que os modelos econométricos sinalizam. No entanto, alguns ativos e setores da bolsa brasileira já incorporam esse cenário promissor à frente (isso não quer dizer que eles estejam caros).

Ao longo dos últimos dois anos, observamos um cenário relativamente adverso para mercados emergentes. O estímulo fiscal americano (queda de impostos das empresas) fez com que o dólar se valorizasse frente a todas as moedas, gerando consequências em países com alto endividamento em moeda estrangeira, como Argentina e Turquia. Felizmente, passamos esses dois anos conseguindo implementar uma série de reformas e combatendo um problema crônico – o déficit fiscal, permitindo que o país se destacasse positivamente em relação ao fluxo de saída de capital dos países emergentes.

Atualmente, observarmos um viés positivo de crescimento nos países emergentes, assim como uma possibilidade de apreciação dos preços das commodities. A China, que passou por uma suavização de seu crescimento ao longo de 2019, tomou medidas de estímulo fiscal e corte nas reservas bancárias que ainda estão para surtir efeitos.

Portanto, entendemos que há uma assimetria de riscos nas empresas expostas ao ciclo global, sendo estas uma importante parcela do mercado de ações do Brasil (petróleo óleo, siderurgia, minério, celulose e petroquímico).

Outro ponto importante e recorrente em discussões entre agentes do mercado refere-se à questão de estarmos vivenciando o fim do ciclo da economia americana e o seu impacto no mercado de ações – após experimentarmos o maior período de expansão dos últimos 70 anos. Atualmente, o desemprego está em patamares historicamente baixos e o investimento vem diminuindo. É relativamente fácil reconhecer as características de final de ciclo, mas muito difícil estabelecer o seu timing, ainda mais em um ambiente em que experimentamos ganhos de eficiência por conta da evolução tecnológica.

Durante o período de queda da atividade dos países emergentes, o Brasil foi consolidando o quadro fiscal, permitindo a queda estrutural do custo de capital. Isso possibilitou uma migração expressiva de capital para a bolsa, compensando a saída de capital estrangeiro. Tal movimento pode ser verificado através do aumento da participação dos fundos de ações no total da indústria – de 4% (dezembro 2016) para 8% (dezembro 2019) de acordo com a Anbima – e a entrada de investidores pessoas físicas na bolsa ao longo do ano.

É consenso entre os agentes de mercado que este ano teremos crescimento do PIB, havendo alguma diferenciação na previsão da sua magnitude. Por isso, muitos ativos já incorporam crescimento nos seus preços; alguns mais, outros menos. Estamos na ponta dos que acreditam que este ano o país crescerá mais do que o projetado pelo Focus (Bacen) e ao mesmo tempo percebemos que alguns ativos apresentam pouco espaço para decepções. Isto é, empresas que incorporam alto crescimento e estão sendo negociadas a múltiplos elevados em um momento de frustação se desvalorizam por menores projeções de lucro e compressão de múltiplos.

Um contraponto que fazemos a esse cenário é que toda a justificativa de melhora da atividade mundial vem primordialmente de uma expansão monetária. No longo prazo isso pode não se provar sustentável, fazendo com que a inflação possa corroer os retornos e lucros das empresas. Um ponto de atenção para os ativos de risco que devemos monitorar.

A pergunta que fica é: se estamos passando por um período de prosperidade, por que razão o FED foi obrigado a fazer o movimento realizado no último trimestre? Devemos ficar atentos para a interrupção dessa expansão monetária e suas consequências nos mercados.

Um outro risco que pode gerar volatilidade neste ano é a sucessão presidencial americana. Caso o candidato democrata represente uma ruptura no modelo capitalista americano, os mercados podem experimentar um risco de cauda relevante. Porém, consideramos improvável que uma candidatura democrata de extrema-esquerda saia vencedora.

Seguimos ainda bastante animados com o mercado de ações, mas a composição do nosso portfólio é relativamente diferente do que apresentamos nos últimos trimestres. Ainda observamos oportunidades interessantes, mas nos parece claro que a assimetria de riscos diminuiu. Assim, um maior cuidado na seleção dos ativos será muito mais importante.

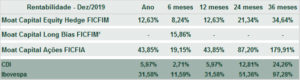

1- Início do fundo: 14/02/2019 / A rentabilidade obtida no passado não representa garantia de resultados futuros. Os investimentos em fundos não são garantidos pelo administrador ou por qualquer mecanismo de seguro ou, ainda, pelo fundo garantidor de crédito. Para maiores informações acessar o site www.moat.com.br

Atenciosamente,

Moat Capital